A desaceleração do crescimento dos empréstimos ameaça amortecer o principal impulsionador dos lucros dos principais bancos dos EUA quando eles começarem a divulgar os lucros do terceiro trimestre esta semana.

A receita líquida de juros – a diferença entre o que os bancos pagam sobre os depósitos e o que ganham com empréstimos e outros activos – aumentou nos últimos 18 meses os lucros de empresas como o JPMorgan Chase, o Bank of America e o Citigroup.

Os maiores bancos dos EUA beneficiaram da imposição de mais taxas sobre os empréstimos, em paralelo com o aumento das taxas de juro de referência pela Reserva Federal, sem aumentar significativamente as taxas de juro para os aforradores.

Embora os dados semanais da Reserva Federal tenham mostrado que os empréstimos aos consumidores com cartões de crédito ainda estão a crescer, embora a um ritmo mais lento, os empréstimos às empresas diminuíram nos últimos seis meses. Os analistas culpam as altas taxas de juros.

“O crescimento dos empréstimos desacelerou significativamente”, escreveu Betsy Grassick, analista bancária do Morgan Stanley, em nota aos clientes na semana passada. “Nossa opinião é que o fraco crescimento dos empréstimos reduz o crescimento do Seguro Nacional até 2024.”

De acordo com analistas do Morgan Stanley, os 25 maiores bancos dos EUA em termos de activos viram o crescimento dos empréstimos abrandar significativamente desde o início do ano, para cerca de 1,5 por cento em comparação com o ano anterior, quando foi de 8 por cento.

Os bancos também se tornaram mais selectivos quanto aos empréstimos que concedem, antecipando os novos requisitos propostos pelos EUA para os grandes bancos – a chamada finalidade de Basileia III – que aumentaria a quantidade de capital para absorção de perdas que devem manter contra os seus activos.

O Financial Times informou na semana passada que o JP Morgan acelerou o ritmo de titularização de milhares de milhões de dólares da sua carteira de empréstimos em antecipação às novas regras.

“Esperamos muita discussão em torno das perspectivas de lucros em torno do acordo final de Basileia III em termos do impacto esperado com a proposta atual e, em seguida, quais ações os bancos planejam tomar para mitigar o aumento potencial nos ativos ponderados pelo risco”, disse Jason. . Goldberg, analista bancário do Barclays.

O JPMorgan, Citi & Wells é o primeiro dos quatro maiores bancos dos EUA em termos de ativos a divulgar os resultados dos três meses até ao final de setembro, revelando os seus lucros em 13 de outubro. O Bank of America anuncia seus resultados em 17 de outubro.

A Goldman Sachs e a Morgan Stanley, cujos negócios estão mais orientados para a banca de investimento, negociação e gestão de activos, divulgarão os seus resultados nos dias 17 e 18 de Outubro, respectivamente.

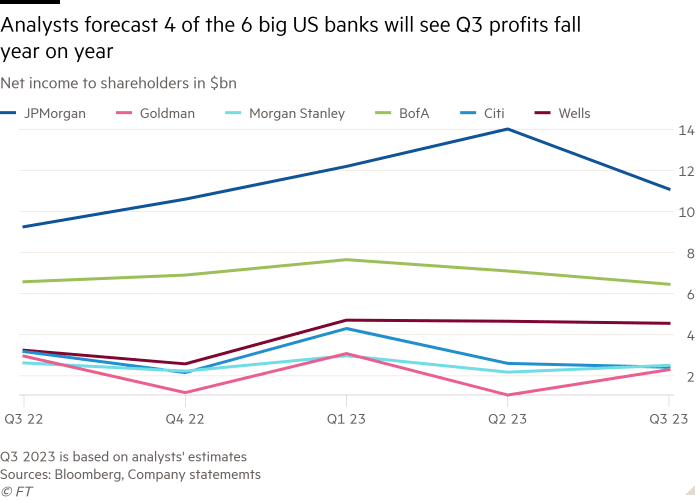

Os analistas esperam que o JPMorgan e o Wells Fargo sejam os únicos bancos cujos lucros aumentaram no terceiro trimestre em relação ao ano anterior, de acordo com dados de consenso compilados pela Bloomberg.

A aumentar a pressão sobre os lucros dos bancos está a pressão para oferecer taxas de poupança mais elevadas aos clientes para reterem os seus depósitos, que são a principal fonte de financiamento dos bancos.

Grandes bancos como o JPMorgan e o Bank of America acumularam níveis recorde de depósitos durante a pandemia, mas esses montantes diminuíram nos últimos 18 meses, à medida que a Reserva Federal aumentou as taxas de juro. Os grandes bancos aumentaram as taxas de juro dos empréstimos, mas não concederam taxas de juro mais elevadas aos aforradores, levando a um declínio no chamado beta dos depósitos.

Os fundos do mercado monetário, que agora podem render mais de 5% para os investidores, arrecadaram US$ 64,1 bilhões na semana encerrada em 4 de outubro, elevando o total do setor para US$ 5,7 trilhões, mostraram dados divulgados quinta-feira pelo Investment Company Institute.

Com o consenso crescente de que a Fed manterá as taxas de juro mais elevadas durante mais tempo, os analistas esperam que os bancos aumentem as taxas de juro para que os aforradores possam manter os depósitos.

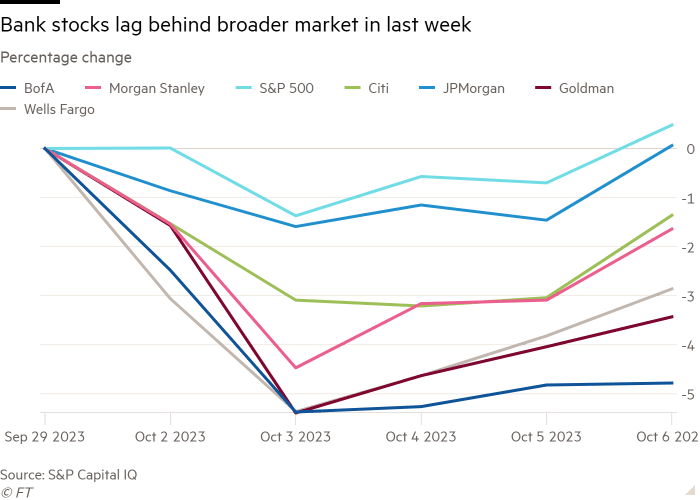

As preocupações afetaram as ações bancárias na semana passada, que ficaram atrás do mercado mais amplo.

“O desempenho das ações dos bancos neste momento reflete preocupações um pouco mais sobre os próximos trimestres”, disse John MacDonald, analista-chefe de grandes bancos da Autonomous Research.

“Qual será a trajetória do capital se as taxas de juros permanecerem altas? Qual será o comportamento dos depósitos beta? Que pressão haverá sobre os custos de financiamento? Qual será a pressão sobre o capital?”

Os bancos enfrentarão questões sobre como as taxas de juro mais elevadas afectarão os consumidores, que têm gasto constantemente as poupanças que acumularam durante a pandemia. Isto significa que as perdas com empréstimos situaram-se em níveis historicamente baixos, mas os bancos alertaram durante meses que as perdas iriam aumentar.

Os analistas esperam que as baixas líquidas – a parte dos empréstimos com perdas que são classificadas como não recuperáveis – aumentem para o JPMorgan, Bank of America, Citi e Wells para níveis pré-pandemia.

“Em algum momento, mesmo os consumidores mais fortes deverão começar a ceder à pressão das taxas de juros mais altas”, disse Scott Sievers, analista bancário da Piper Sandler.

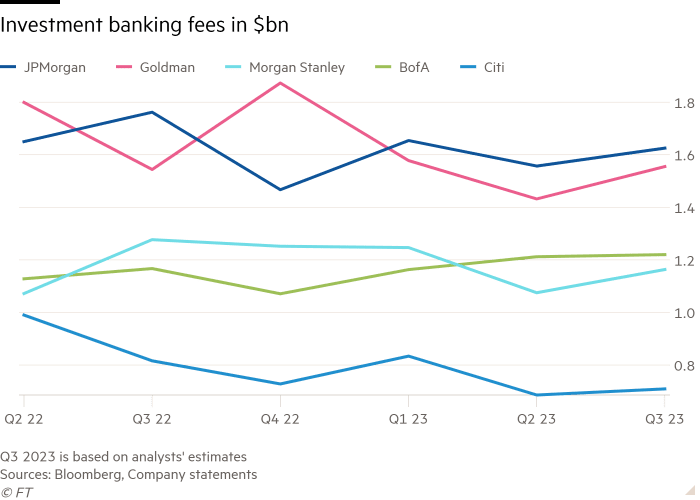

Na banca de investimento, os analistas esperam que as receitas do JPMorgan, Goldman, Bank of America, Morgan Stanley e Citi diminuam, em média, cerca de 4% no terceiro trimestre. Mas há optimismo de que a actividade esteja a recuperar após um longo abrandamento – e os analistas esperam que o Goldman Sachs registe um aumento anual nas taxas bancárias de investimento pela primeira vez desde o final de 2021.

Espera-se que as receitas de rendimento fixo e de negociação de ações diminuam 5% nos cinco bancos durante o trimestre. Espera-se que o Goldman Sachs sofra o maior declínio, com os analistas prevendo que as receitas comerciais caiam 15 por cento em relação ao ano anterior, quando beneficiou dos mercados voláteis em torno dos bancos centrais que aumentaram as taxas de juro.