(Bloomberg) — A Micron Technology, maior fabricante norte-americana de chips de memória para computadores, está a caminho de seu maior ganho em mais de 12 anos, após apresentar uma previsão de receita surpreendentemente forte para o trimestre atual, impulsionada pela demanda por dispositivos de inteligência artificial.

Mais lidos da Bloomberg

A empresa disse em comunicado na quarta-feira que as receitas financeiras do terceiro trimestre ficarão entre US$ 6,4 bilhões e US$ 6,8 bilhões. Isto se compara à estimativa média dos analistas de US$ 5,99 bilhões. O lucro da Micron será de cerca de 45 centavos por ação, menos alguns itens. Os analistas esperavam 24 centavos.

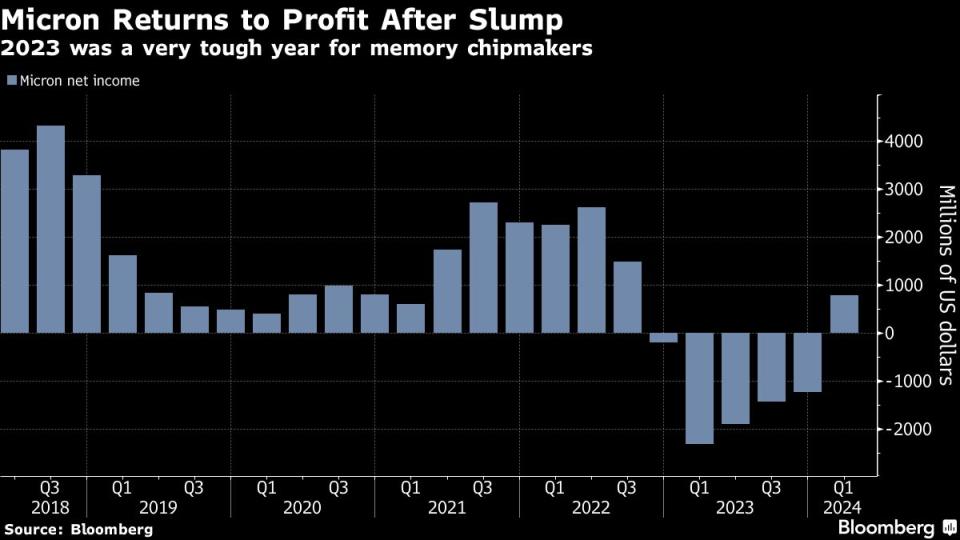

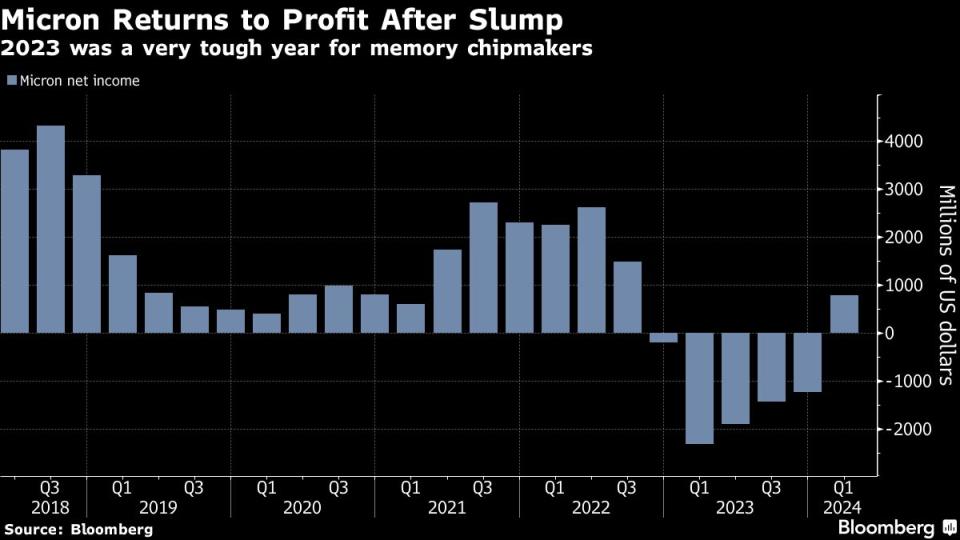

A Micron e os seus rivais estão a começar a emergir de uma das piores crises que a indústria dos chips de memória alguma vez sofreu, impulsionadas pela fraca procura de computadores pessoais e smartphones. Mas os executivos estão optimistas quanto ao futuro, uma vez que um mercado em expansão para equipamentos de inteligência artificial ajuda os fabricantes de chips a regressar ao crescimento e à rentabilidade.

“Acreditamos que a Micron é uma das maiores beneficiárias da indústria de semicondutores com a oportunidade plurianual apresentada pela inteligência artificial”, disse Sanjay Mehrotra, CEO, no comunicado.

As ações subiram 18%, para US$ 113,30, nas negociações de pré-mercado de quinta-feira. Se os ganhos continuarem, a Micron estará preparada para o seu maior salto desde 22 de dezembro de 2011 e atingirá um máximo histórico. Ele subiu 13%, para US$ 96,25 este ano, no fechamento de quarta-feira.

Mehrotra prometeu aos investidores que 2024 marcará uma recuperação para a indústria e que 2025 verá níveis recordes de vendas. Mas a Micron precisará produzir memória ultrarrápida suficiente, que funcione com chips da Nvidia Corp, para ajudar os operadores de data centers a desenvolver software de inteligência artificial.

Os sistemas relacionados à IA usam o que é chamado de memória de alta largura de banda, ou HBM. Esse tipo de chip é novo e menos que commodity. Isso significa que empresas como a Micron podem cobrar um preço muito mais alto por isso.

A Micron obteve sua primeira receita com uma forma dessa memória conhecida como HBM3E no último trimestre. Micron disse que o semicondutor faz parte dos aceleradores de inteligência artificial baseados em chips gráficos da Nvidia. A Micron espera receitas de “várias centenas de milhões” de dólares com produtos HBM no ano fiscal de 2024. Ela disse que a maior parte de sua produção desses chips será totalmente vendida até 2025.

Os programas de IA são criados bombardeando programas com informações. O processo pode envolver trilhões de parâmetros e consome muita memória. Para evitar gargalos e manter processadores caros totalmente operacionais, a Micron e seus concorrentes desenvolveram chips que se comunicam com outros componentes muito mais rapidamente do que os chips de memória tradicionais.

O CEO da Nvidia, Jensen Huang, disse no início desta semana que o HBM era mais do que apenas uma atualização de memória – é uma maravilha técnica vital para os sistemas de IA. Ele mencionou a Micron como líder em trazer novas tecnologias para o mercado.

No segundo trimestre, encerrado em 29 de fevereiro, a receita da Micron aumentou 58%, para US$ 5,82 bilhões. A empresa sediada em Boise, Idaho, teve lucro de 42 centavos por ação, excluindo alguns itens. Isso se compara às vendas estimadas de US$ 5,35 bilhões e a uma perda esperada de 24 centavos por ação.

“A Micron voltou à lucratividade e alcançou uma margem operacional positiva um quarto acima das expectativas”, disse Mehrotra em teleconferência com analistas.

A Micron compete com a sul-coreana Samsung Electronics e SK Hynix na venda de chips que fornecem memória de curto prazo em computadores e telefones. A Micron também fabrica memória flash, que fornece armazenamento de longo prazo nesses dispositivos.

Ambos os tipos de memória seguem os padrões da indústria, o que significa que peças de diferentes empresas são intercambiáveis e podem ser comercializadas como mercadorias. A desvantagem é que os preços podem ser voláteis e os clientes podem mudar de um fornecedor para outro.

Os fabricantes de chips de memória estão tentando entrar em novos mercados, como centros de dados, automóveis e uma gama crescente de gadgets, tornando-os menos dependentes de telefones e computadores. Mas não se tornou suficientemente diversificado para compensar as flutuações na procura nos seus principais mercados, como aconteceu em 2023.

A Micron espera que os fabricantes de PCs e smartphones retornem à demanda constante. Muitos deles reduziram a demanda para reduzir o estoque existente. A fraca demanda desses clientes empurrou os preços dos chips para baixo do custo de produção no ano passado.

Mais cedo na quarta-feira, o Departamento de Comércio dos EUA anunciou que daria à Intel US$ 8,5 bilhões em doações e até US$ 11 bilhões em empréstimos para ajudar a financiar a expansão de suas fábricas de semicondutores nos Estados Unidos. O anúncio foi o maior desembolso já feito pela Lei de Chips e Ciência emitida pela administração Biden. Nenhum grande fabricante de chips recebeu promessas públicas de apoio.

A Micron disse que está mantendo seu orçamento para novas fábricas e equipamentos para o ano fiscal de 2024 entre US$ 7,5 bilhões e US$ 8 bilhões. Irá avançar com projetos na China, no Japão e na Índia. As expansões propostas nos EUA – no estado de Nova York e Boise – “exigem que a Micron obtenha uma combinação de doações de chips suficientes, créditos fiscais de investimento e incentivos domésticos para lidar com o diferencial de custo em comparação com a expansão no exterior”, disse Mehrotra.

Mais lidos da Bloomberg Businessweek

©2024 Bloomberg L.P.